任意整理とは?知恵袋の質問を交えて詳しく解説します

任意整理は借金問題を解決するための法的手続きの一つで、弁護士や司法書士を通じて債権者と交渉することで返済負担を軽減する方法です。

具体的には、将来の利息のカットや返済期間の見直し(3〜5年)が可能になり、場合によっては過払い金による借金の減額も期待できます。

まずは自分の借金がどれくらい減額できるのか、チェックしてみませんか?

任意整理って何?知恵袋によくある質問

借金を整理する「任意整理」とは?

任意整理とは、借金の返済が困難になった際に、弁護士や司法書士を通じて債権者と交渉し、返済条件を見直す債務整理の一つです。この手続きを行うことで、将来の利息をカットしたり、毎月の返済額を調整したりすることができます。他の債務整理の方法と比べると、手続きがシンプルで費用も比較的安く済むため、多くの方に選ばれている方法です。

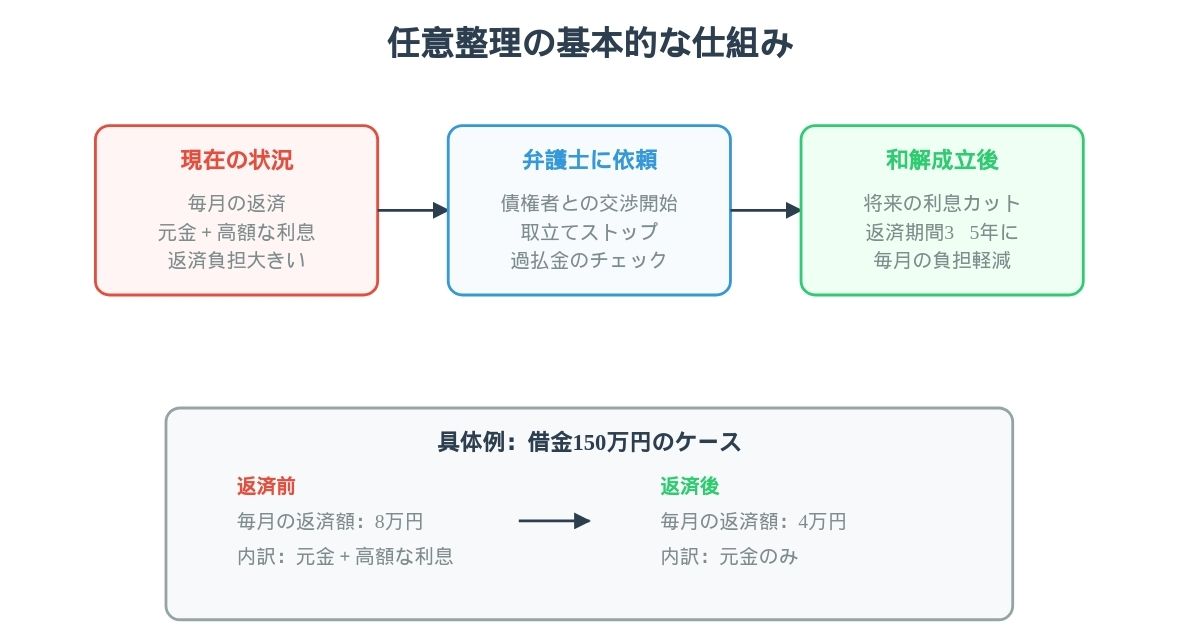

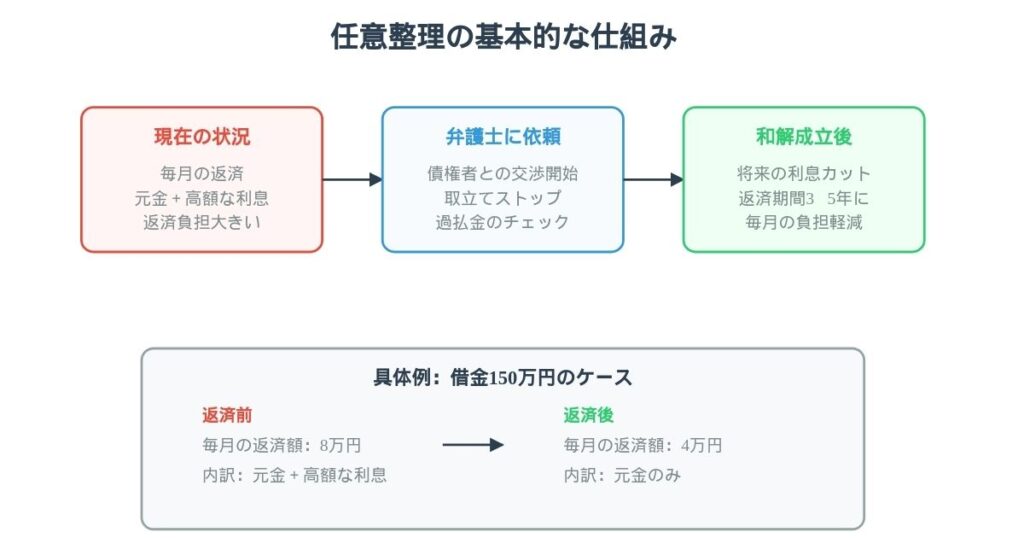

任意整理の基本的な仕組み

任意整理の基本的な仕組みは、弁護士・司法書士が債権者(貸金業者やクレジット会社など)と交渉し、あなたの返済負担を軽くすることです。具体的には、毎月の返済額を適切な金額に調整し、返済期間を3〜5年に設定します。

また、これまでの取引を見直すことで、過払い金が見つかる可能性もあります。その場合、借金の総額がさらに減ることもあります。弁護士や司法書士に依頼すると、債権者からの取り立ても止まるため、精神的な負担も軽減されます。

任意整理の対象となる借金

任意整理の対象となる借金には、主に以下のようなものがあります。高金利の借入れやクレジットカードの利用による債務が主な対象となります。ただし、すべての借金が対象となるわけではありません。

- 消費者金融からの借入れ

- クレジットカードのキャッシング

- クレジットカードのリボ払い

- 銀行カードローン

- 住宅ローン

- 自動車ローン

- 奨学金

- 税金や公共料金の滞納

任意整理の手続きの特徴

任意整理の手続きには、いくつかの重要な特徴があります。まず、裁判所を介さずに進められるため、比較的スピーディーに解決できるという点です。

また、どの借金を任意整理の対象とするか選択できるため、住宅ローンなど継続したい契約がある場合でも柔軟に対応できます。手続きの進め方も弁護士・司法書士と相談しながら決められるので、自分の状況に合わせた対応が可能です。さらに、和解交渉の過程で過払い金が見つかれば、それを返済に充てることもできます。

任意整理はどんな人が利用できる?

任意整理は、全ての借金問題を抱える人が利用できる訳ではありません。

安定した収入があり、計画的な返済が可能な人向けの債務整理方法です。そのため、利用する前に自分が条件に該当するかどうか、しっかりと確認する必要があります。

任意整理を利用できる3つの条件

任意整理を利用するためには、いくつかの重要な条件を満たす必要があります。収入の安定性と返済能力、そして返済を継続する意思が特に重要です。

例えば、毎月の収入から生活費を差し引いた金額で無理なく返済できることが求められます。3年から5年の返済計画を立てて実行していくので、長期的な視点で返済を続けられる環境が必要です。また、返済に対する強い意思も重要な条件となります。

| 条件 | 具体的な内容 |

|---|---|

| 収入の安定性 | 定期的な収入があり、生活費を除いても返済に回せる金額がある |

| 返済能力 | 3〜5年以内に借金の元本を返済できる見込みがある |

| 返済意思 | 計画的な返済を継続する意思がしっかりとある |

任意整理に向いているケース

任意整理は特定のケースにおいて、とても効果的な解決方法となります。借金の総額が年収の3分の1を超えた場合や、毎月の返済で生活が苦しくなってきた場合に検討する価値があります。

特に、3年以上返済を続けている方や、借金の返済のために新たな借金をしている方は、任意整理による解決を考えるべきでしょう。また、収入はあるものの、高金利の借入れで利息の支払いが大きな負担になっているケースも任意整理に適しています。

| 状況 | 任意整理が向いている理由 |

|---|---|

| 返済額が年収の3分の1超 | 返済負担が大きすぎて生活が立ち行かない |

| 3年以上の返済継続 | 過払い金が発生している可能性が高い |

| 返済のための借金 | 債務が雪だるま式に増えることを防げる |

任意整理に向いていないケース

一方で、任意整理が最適な選択とならないケースもあります。収入が不安定な場合や、借入れ期間が短い場合は、任意整理以外の方法を検討したほうが良いでしょう。

特に、返済の遅れがなく、現在の返済額で問題なく生活できている場合は、むしろ現状の返済を継続するほうが賢明です。また、借入れ金額が少額の場合も、任意整理の手続き費用と比較して、メリットが少ないことがあります。

| 状況 | 任意整理が向いていない理由 |

|---|---|

| 収入不安定 | 計画的な返済が困難になる可能性が高い |

| 借入期間が短い | 過払い金などの恩恵を受けにくい |

| 少額の借入れ | 手続き費用と比較してメリットが少ない |

任意整理のメリットとデメリット

任意整理には良い点と悪い点があります。利息の負担が減ったり、取立てが止まったりするメリットがある一方で、信用情報に記録が残るなどのデメリットもあります。自分の状況に合わせて、これらのメリットとデメリットを十分に理解した上で判断することが大切です。

任意整理の4つのメリット

任意整理を行うことで、借金問題の解決に向けて大きなメリットが得られます。最も大きな利点は、毎月の返済額が大幅に減ることです。将来の利息がカットされ、返済期間も3〜5年に設定し直されるため、無理のない返済計画を立てることができます。

また、弁護士や司法書士が代理人となることで、債権者からの取立てや督促も止まります。さらに、過去の取引履歴を見直すことで過払い金が見つかる可能性もあり、それを借金の返済に充てることもできます。家族や会社にバレたくない場合でも、弁護士や司法書士に相談すれば配慮して手続きを進めてくれます。

| メリット | 具体的な内容 |

|---|---|

| 返済負担の軽減 | 将来の利息カットと返済期間の見直しで毎月の支払いが減少 |

| 取立ての停止 | 弁護士や司法書士の介入により債権者からの督促や取立てが止まる |

| 過払い金の発見 | 取引履歴の見直しで過払い金が見つかる可能性がある |

| プライバシーの保護 | 家族や会社に知られずに手続きを進められる |

任意整理の3つのデメリット

一方で、任意整理にはいくつかの重要なデメリットもあります。最も注意が必要なのは、個人信用情報機関に記録が残ることです。この記録は完済後も5年程度は消えません。そのため、その期間中は新規のクレジットカードを作ることができなくなり、既存のカードも利用停止となる可能性が高くなります。また、新たなローンを組むことも難しくなります。保証人がいる場合は、保証人に対して請求が行く可能性もあるため、事前に相談しておく必要があります。

| デメリット | 影響の内容 |

|---|---|

| 信用情報への記録 | 債務整理の記録が5年程度残り、各種契約に影響 |

| クレジット制限 | 新規カード作成不可・既存カードも利用制限の可能性 |

| 保証人への影響 | 保証人がいる場合、保証人への支払請求の可能性 |

任意整理の費用はいくらかかる?

任意整理の費用は、依頼する法律事務所によって金額が異なります。一般的な相場は、1社あたり数万円から10万円程度です。費用は基本料金、着手金、報酬金などに分かれており、事前に内訳を確認することが大切です。

任意整理の基本料金の内訳

任意整理にかかる費用は、主に基本料金、着手金、報酬金の3つに分かれています。基本料金には、債権者への通知や書類作成などの基本的な手続きの費用が含まれます。着手金は手続きを開始する際に必要な費用で、1社あたり4〜7万円程度が一般的です。

報酬金は和解が成立した際や借金が減額できた場合にかかる費用です。また、毎月の返済金を法律事務所経由で支払う場合は、送金手数料として1社あたり1,000円程度が必要になることがあります。

| 費用項目 | 金額目安(税込) | 支払いタイミング |

|---|---|---|

| 着手金 | 44,000円〜/1社 | 依頼時 |

| 和解報酬金 | 22,000円〜/1社 | 和解成立時 |

| 減額報酬金 | 減額分の11%程度 | 減額確定時 |

| 送金手数料 | 1,100円/1社 | 毎月の返済時 |

分割払いの可能性

多くの法律事務所では、依頼者の負担を考慮して費用の分割払いに対応しています。一般的に2回から4回程度の分割払いが可能です。例えば、着手金を4回に分けて支払う場合、1回あたり11,000円程度になります。

また、任意整理の手続きが始まると債権者への返済は一時的に止まるため、その分を弁護士/司法書士費用の支払いに充てることができます。ただし、分割払いの場合でも、最終的な費用総額は変わらないことに注意が必要です。和解報酬金や減額報酬金については、実際に成果が出てから支払うことになるため、初期の費用負担を抑えることができます。

| 分割回数 | 1回あたりの支払額例 | 備考 |

|---|---|---|

| 2回払い | 22,000円/回 | 2ヶ月で完済 |

| 3回払い | 15,000円/回 | 3ヶ月で完済 |

| 4回払い | 11,000円/回 | 4ヶ月で完済 |

具体的な費用事例

実際の任意整理における費用は、借金の件数や金額によって変わってきます。例えば、3社から合計150万円の借金がある場合の費用例を見てみましょう。

着手金が3社で132,000円、和解報酬金が66,000円、さらに借金が50万円減額できた場合の減額報酬金が55,000円程度となります。このように、総額で25万円前後の費用が必要になることが一般的です。

ただし、過払い金が見つかった場合は、その一部が報酬となる一方で、残りを借金の返済に充てることができます。

| 借入状況 | 費用例(税込) | 備考 |

|---|---|---|

| 3社・150万円 | 約25万円 | 基本的な任意整理の場合 |

| 5社・200万円 | 約35万円 | 借入先が多い場合 |

| 2社・100万円 | 約18万円 | 比較的少額の場合 |

任意整理の手続きの流れ

任意整理の手続きは、相談から返済開始まで通常3〜6ヶ月程度かかります。一連の流れを理解しておくことで、見通しを持って手続きを進めることができます。法律の専門家である弁護士や司法書士が主導して進めてくれるので、難しい手続きも安心して任せることができます。

弁護士・司法書士への相談から依頼まで

最初のステップは弁護士もしくは司法書士への相談です。多くの法律事務所では、初回相談を無料で受け付けています。相談時には、現在の借金状況や収入状況、生活状況などを詳しく説明します。弁護士/司法書士は話を聞いた上で、任意整理が適切な解決方法かどうかを判断し、具体的な進め方を提案してくれます。その後、任意整理を進めることを決めたら、正式に依頼を行います。依頼時には委任状の作成や着手金の支払いなどの手続きが必要になります。

| 相談の流れ | 内容 |

|---|---|

| 事前予約 | 電話やウェブで無料相談の予約 |

| 初回相談 | 借金状況や収入状況の確認、解決方法の提案 |

| 正式依頼 | 委任状作成、着手金の支払い手続き |

| 受任通知 | 弁護士もしくは司法書士から債権者への手続き開始の通知 |

必要な書類と準備するもの

任意整理の手続きを円滑に進めるためには、いくつかの重要な書類を準備する必要があります。本人確認書類や収入証明書類は必ず必要になります。また、債権者との取引履歴や契約書なども、可能な限り用意しておくと手続きがスムーズに進みます。書類が全て揃っていなくても手続き自体は始められますが、できるだけ多くの書類を用意することで、より有利な条件での和解につながる可能性があります。

| 必要書類の種類 | 具体例 |

|---|---|

| 本人確認書類 | 運転免許証、健康保険証、パスポートなど |

| 収入関係書類 | 給与明細、源泉徴収票、確定申告書など |

| 借金関係書類 | 契約書、返済明細書、取引履歴など |

| その他必要書類 | 印鑑、通帳のコピー、家計簿など |

和解交渉から返済開始まで

書類が揃うと、いよいよ債権者との和解交渉が始まります。弁護士/司法書士が債権者と交渉を行い、返済条件の見直しを進めていきます。具体的には、将来の利息のカットや返済期間の延長、毎月の返済額の調整などについて話し合います。和解が成立すると、新しい返済計画に基づいて返済を開始します。月々の返済は原則として事務所を通じて行われ、完済までの期間は通常3年から5年程度です。この間、債権者からの取立ては止まり、精神的な負担も軽減されます。

| 手続きの段階 | 期間の目安 | 内容 |

|---|---|---|

| 和解交渉 | 2〜3ヶ月 | 弁護士/司法書士による債権者との条件交渉 |

| 和解成立 | 1ヶ月程度 | 返済条件の確定と合意書の作成 |

| 返済開始 | 3〜5年 | 新しい返済計画に基づく返済開始 |

任意整理後の生活はどうなる?

任意整理後の生活では、計画的な返済と新しい生活習慣の確立が重要になってきます。日々の生活に大きな制限はありませんが、クレジットカードが使えなくなるなど、いくつかの変化に適応する必要があります。

返済計画と生活設計

任意整理後は、和解で決まった返済計画に沿って返済を進めていきます。返済額は収入から生活費を差し引いた金額を考慮して設定されるため、無理なく続けることができます。例えば、月収30万円の場合、生活費を20万円と見積もり、残りの10万円から4〜5万円程度を返済に充てるといった計画を立てることができます。

返済期間は通常3〜5年で、この間は計画的な家計管理が必要になります。なお、返済を早める必要はなく、決められた金額をコツコツと返済していくことが大切です。生活費の見直しや節約習慣をつけることで、より安定した返済生活を送ることができます。

| 項目 | 月額の目安 | 備考 |

|---|---|---|

| 月収 | 30万円 | 手取り額を基準に計算 |

| 生活費 | 20万円 | 食費・光熱費・家賃など |

| 返済額 | 4〜5万円 | 無理のない範囲で設定 |

| 貯蓄 | 5〜6万円 | 予期せぬ出費に備える |

信用情報と各種契約への影響

任意整理を行うと、個人信用情報機関に記録が残り、完済後約5年間は各種与信取引に影響が出ます。具体的には、クレジットカードの作成や利用ができなくなり、既存のカードも解約される可能性が高くなります。ただし、日常生活に必要な契約には大きな影響はありません。携帯電話の契約や賃貸契約、生命保険の加入などは通常通り可能です。また、お子様の進学にも影響はありませんので、教育ローン以外の方法で学費を準備する必要があります。

| 契約の種類 | 影響の有無 | 対応策 |

|---|---|---|

| クレジットカード | 影響あり | デビットカードの利用 |

| 携帯電話契約 | 影響なし | 通常通り契約可能 |

| 賃貸契約 | 一部影響 | 保証会社の変更で対応 |

| 生命保険 | 影響なし | 通常通り加入可能 |

将来の借入れについて

任意整理後の借入れについては、信用情報機関の記録が消えるまでの約5年間は新規の借入れが難しくなります。ただし、これは永続的なものではありません。完済後、約5年が経過すると信用情報機関の記録が消え、新たな借入れの可能性が出てきます。この期間をうまく活用して、計画的な貯蓄習慣を身につけることが重要です。また、デビットカードやプリペイドカードを活用することで、クレジットカードがなくても不便のない生活を送ることができます。

| 時期 | 可能になること | 注意点 |

|---|---|---|

| 完済直後 | デビットカード利用 | 口座残高の範囲内で利用可能 |

| 3年経過後 | 一部カード会社での審査 | 審査基準は厳格 |

| 5年経過後 | 通常の借入れ可能 | 収入や返済実績で審査 |